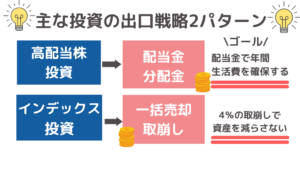

FIRE・セミリタイア後、投資の出口戦略を考える

今回はFIRE・セミリタイア後の資産収入・投資の出口戦略について考えていきたいと思います。動画はこちらからどうぞ↓

皆さんはFIRE後の資産収入をどの様に考えていらっしゃいますでしょうか?

恐らくFIRE後の資産収入のパターンとしては、①高配当株投資派と、②インデックス投資の取り崩し派の2パターンで分かれているのではないかと思っています。

高配当株投資→「配当金生活」受取配当金が生活費を上回る状態にする

インデックス投資→「4%ルールによる取崩し」投資額の4%=年間生活費

※高配当株投資は、受取配当金が生活費を上回る状態という分かり易さがメリットであり、インデックス投資は配当金再投資に設定することで、税負担無く投資効率がいいというメリットがあります。

※しかし、この4%ルールについては非常に有効な戦略である一方で、注意点があります。

今回は4%ルールの注意点、Sequence of Return Risk(通称SRR)について書いていきたいと思います。

Sequence of Return Risk=通称SRRとは?

Sequence of Return Risk=通称SRR、シークエンスオブリターンリスクとは、まず言葉の意味なんですが、シークエンスが順序・順番ていう意味で、リターンが文字通り投資リターンという意味です。

つまり、「投資リターンを得る順序によるリスク」、具体的にいうと、リタイア後に良いリターンと悪いリターンのどちらを先に経験するかでリタイアの成功確率が全然変わるという話です。

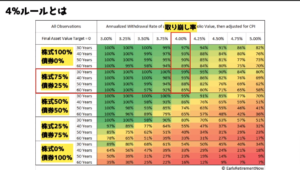

{※補足} 4%ルールとは?

「そもそも4%ルールって何?」という方のために、簡単に4%ルール、通称「トリニティスタディ」について説明します。

テキサス州のトリニティ大学の3人の教授が研究したものなので、「トリニティ・スタディ」と呼ばれており、内容としては退職した人が老後のお金で困らないように、リタイア後の資産を長持ちさせるためには、どの様に運用すれば良いかという事が示されています。

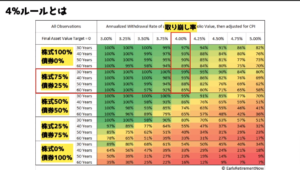

参照:EarlyRetirementNowより

上記図のように、

①運用資産の株と債券の割合

②年間の取り崩し率

③①②のパターン別で、運用期間毎に資産が残っている確率

これらの事を、かなり細かく様々なパターンで教えてくれているんですね。

ちなみにこちらのトリニティスタディは、1926〜1995年までのアメリカの相場を元に1998年に発表された20年以上前の研究なんですが、今でもフォローアップ研究や有志によるアップデートもされていて、現代でも有効な方法であると言われています。

例えば赤枠で囲っている部分を見ると、株式75%と債券25%で運用した場合、毎年リタイア時の資産の4%を取り崩すように設定すると、30年後には99%、40年後には93%、50年後は88%、60年後は85%の確率で資産が残るだろうという事です。

具体例を挙げると、生活費400万の人が60歳の時に25年分の生活費の10,000万円を持ってリタイアした場合、毎年1000万円の4%の400万円を引き出しても、99%の確率で90歳まで資産が無くならないという事になります。

しかも実際には仕事の退職金や年金などの社会保障もあると思うので、貯めた10,000万円の資産の取り崩しだけに頼らなくてもいいため、もっと成功確率は高まると考えられます。

※この結果に半信半疑でしたので、こちらのサイトでシミュレーションをやってみました。

このシナリオはリタイア時の年が1871年〜1989年までの119パターンあるのですが、30年後に0円を下回ったのは僅か4回だけでした。

119回中の4回だと3%くらいなので、大体合ってそうですね。

という感じで、インデックス投資の場合、毎年4%ずつ取り崩していくことで、30年後以降も資産を減らさない事が可能になるという事です。(※場合によっては増える。)

SRR、投資リターンは同じでも、リタイア後の相場には注意する

詳しく見ていきましょう。リタイア後に良いリターンと悪いリターンのどちらを先に経験するかによってリタイアの成功確率が変わります。

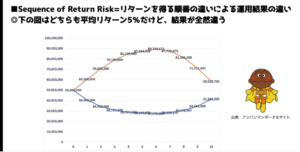

こちらのカレーパンマンのグラフは縦軸が金額、横軸が年数を示していて、5000万円から運用を開始し、4%の200万円を毎年取り崩した2パターンの資産推移を示しています。

結構差があると思うんですが、実はこちらのカレーパンマングラフで示している2本の折れ線は、どちらも投資リターンは同じ5%です。

リタイア後、良い相場を先に経験した場合は理想的

まず、カレーパンマンの上の方、リタイア直後に良い相場を経験したオレンジ色の線のパターンです。

こちらの場合はめちゃくちゃ理想的なパターンで、5000万円を持ってリタイアして、毎年5,000万円の4%の200万円を取崩しているにも関わらず、10年後の資産は5,800万円とリタイア時よりも増えています。リタイア後6年目では資産が8,900万円くらいになっているので、かなり上昇相場の恩恵を受けた格好だと思います。

そこから弱気相場に入って下がっていき、最終的に5,800万円に落ち着き、かなり理想的な数字と言えます。

リタイア後、悪い相場を先に経験した場合は注意が必要

次に、カレーパンマンの下の方、リタイア直後に悪い相場を経験した青色の線のパターンです。リタイア直後に下落相場に見舞われたため、運用資産がどんどん目減りし、一番少ない時で6年目に2,700万円まで資産が減っています。その後、上昇相場に入って資産が増えていき、10年目には4,100万円まで資産が回復していきます。

こちらの場合はなかなか肝を冷やす展開というか、運用資産が2,000万円くらい減ったタイミングは生きた心地がしないのではないでしょうか。

投資リターンが同じでも、リターンを得る順番が違うと運用成績も変わってくる

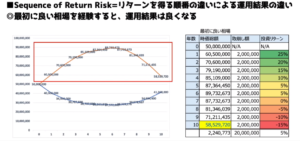

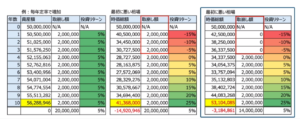

分かりやすい様に、毎年5%ずつ安定して資産が増えたパターンを左に載せました。

真ん中が最初に悪い相場のパターンで、右が最初に良い相場のパターンですね。

左の毎年5%増えて200万円ずつ取崩したパターンだと、10年目は5,600万円くらいになり、真ん中の最初に悪い相場のパターンは4100万円、1500万円もマイナスです。

逆に、最初に良い相場のパターンだと運用結果が5,800万円、200万円プラスになり、毎年定率で上がるパターンよりも成績が良くなっています。

こう並べると当たり前のように感じますが、FIRE後数年間の相場状況がリタイア生活に大きな影響を与えるというのは間違いなさそうですよね。

※先ほどの4%ルールのシミュレーションの中で失敗した年は、1965年、1966年、1968年、1969年の4つ。これらの年の株式市場は、2度の大きな下落を連続で経験した年でした。(※1968年〜1969年はベトナム戦争の影響でS&P500指数-33%の下落、1972年〜1974年は第一次オイルショックの影響で-46%の下落。)

近年右肩上がりの米国市場ですが、長期運用の場合はこうした暴落リスクも意識しなければいけません。

SRRへの対策

うっかりしているとFIRE失敗の原因となるSequence of Return Risk。主に相場が悪い時に有効な2つの対策があります。

1つ目が取崩し率を下げる、2つ目が取崩しをしない、の2つです。

1、取崩し率を下げる

SRRによる不安要素は、まず下落相場で資産が減っている時に、更に資産を取り崩して資産を減らしてしまう事によるものなので、取り崩す金額を下げればその分資産を減らさないような対策をします。

この取り崩し率を下げることの有効性は、先ほど紹介した4%ルールの取崩し率毎の成功確率を見ても分かります。

取崩し率3%あたりを見てみますと、全期間100%とめちゃめちゃ堅実です。

先ほどのシミュレーターでも、取崩し率3%、仮にリタイア期間50年と長めに設定しても、資産が枯渇しなかったという結果になりました。

リタイア後に資産収入以外の収入を得る予定の無い人で、資産が枯渇しないか不安で慎重なプランを立てたい人にとっては、取崩し率を3%くらいに抑えるというのはかなり有効な戦略になりえそうです。

※取崩し率を下げる場合、準備する金額はその分多めに用意しなければいけません。例えば年間生活費が300万円の人がいたとしたら、取崩し率4%なら7,500万円、取崩し率3%なら10,000万円が必要になります。

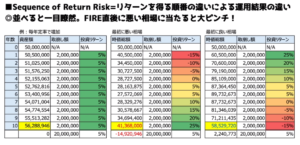

2、下落相場では取崩しをしない

2つ目は、下落相場で資産が減っているときは取崩しをしないという方法です。シンプルかつ当たり前の作戦ですが、非常に効果があります。

具体的には、貯金や配当金といった資産の取崩し以外の方法で生活費を賄って耐え忍ぶというイメージです。

大体下落相場が続くのは2年〜5年程度と言われているので、その間をやり過ごせれば資産を無駄に減らさず、リタイアの成功確率は高くなります。

こちらがその比較なんですが、右側の枠で囲っているところがリタイア後3年間を取崩しをしなかった場合、10年後の結果は5,300万円となっていて、何も対策をしていなかった場合の4,100万円と比較すると1,200万円も改善しています。

取り崩さなかった3年分の金額600万円を考慮しても、1,200万円-600万円=600万円ほど改善しています。

FIRE後に下落相場がきたらメンタル的にかなりキツイ部分も大きいと思うんですが、その時に頑張って資産に手を付けずに他のところからお金を工面して乗り越えられれば資産を守る事ができて、その後はまた資産を伸ばしていけるという事ですね。

そのため、生活防衛資金を持っておく事や、資産収入以外の収入源を確保しておくというのは重要だと実感します

まとめ

今回は【重要】FIRE/セミリタイアの生命線「4%ルール」の失敗パターンと対策を解説!【SRRとは?】というテーマで、FIREの代表的な失敗パターンであるSequence of Return Riskについてお話ししました。

おさらいですが、Sequence of Return Riskとはリターンを得る順序のリスクという意味で、簡単にいうとリタイア直後の相場が良い相場ならリタイアの成功確率は上がるけど、悪い相場だと元本が必要以上に減ってしまって成功確率が下がるという話しです。

個人的には、FIRE後はリスク許容度が一気に低くなるので、有事の際に対応できるような準備が必要だなと思いました。

例えば、リタイア前に資産配分を見直し、現金や債券といった低リスク資産の割合を増やしておく、生活防衛資金を数年分用意する、相場が悪い時は取崩しをしなくて済む様に稼ぐ力を磨いておく、、、、そんな感じで事前に準備をしっかりとしておく事が大事だと思いました。

以上、最後までお読みいただきありがとうございました。

動画でも説明していますので、見ていただけると嬉しいです。 ↓

-150x150.png)