.png)

.png)

この記事で分かること

・子ども1人+アラサー共働き家族が10年でFIRE(早期リタイア)する方法

・2030年までに資産1億円を用意する計画と現在の進捗

先に、ぱすたお家の家族について簡単に紹介します。

3人家族、首都圏在住、2LDK賃貸暮らし

ぱすたお:夫。アラサー会社員、元銀行員、大手メーカー勤務

→2021/11からサイドFIRE(セミリタイア)生活中

ザブトン:妻。育休復帰2年目(フルタイム)、同じくアラサー会社員

娘(3歳):娘。保育園児、8か月からパパ嫌期継続中

2030年までに資産1億円に向けての具体的な戦略

私たち家族は、2030年までに資産1億円を築いて、完全FIRE(働かずとも資産収入のみで生活費を賄える状態)する事を目標としています。

当初は「2030年までに資産1億円を築いて、完全FIRE!」を目標にしていましたが、色々と状況や考えが変わり、「2023年までに資産5,000万円を築いて、夫婦でサイドFIRE!」に目標を変更しました。

目標を変更した理由、気持ちが変化した理由については、こちらの記事をご覧ください。

.png)

FIREの目標金額

まず、FIREを達成する条件として、以下の2つがあげられます。

1、貯蓄率を高め、生活費の25年分を貯蓄する。

2、投資のインフレ調整後の利回りを4%以上にする。

貯蓄率とは、貯蓄額を可処分所得で割った比率であり、主に収入に対して、貯金や投資にまわせた分の比率で表します。

FIREをするために必要な資産は、生活費の25年分と言われており、生活費の25年分については、トリニティ・スタディの4%ルールの前提を参考にされています。

※トリニティ・スタディの4%ルールとは、トリニティ大学で行われた研究結果の事で、資産のうち、75%をS&P500連動のインデックスファンド、25%を高格付社債に投資した場合、毎年4%ずつ資産を取り崩しても、25年後は100%、30年後は98%の確率で資産が残るという事を表しています。

↓トリニティ・スタディ、4%ルールについてはこちらの動画でも紹介しています。

ざっくり説明しますと、生活費25年分を利回り6%以上のインデックスファンドで運用し、インフレ率2%を引いた毎年4%ずつを取り崩していけば、資産は尽きないというお話です。

年間生活費を400万円とすると、目標値は資産1億円、毎年4%の取り崩しで年間400万円生活費に使える計算です。

400万円×25年=1億円 ※25年分の生活費

1億円×0.04(4%)=400万円 ※毎年生活費として取り崩す分

目標資産額を決めるにあたり、生活費を正しく把握する事は重要です。

そこで、我が家は毎月家計簿を付けて1年間の支出を把握し、家計の見直しや貯蓄率の算出を行いました。

結果、昨年(2020年1月~2020年12月)の生活費合計は321万円、貯蓄率は73%でした。

今後、子どもの学費や、急な病気等の可能性も考慮しても、資産収入で400万円があれば生活は大丈夫そうという自信に繋がりました。

目標金額を決めるだけでなく、資産形成においても現状把握は非常に大切なので、家計簿をちゃんと付ける事はお金持ちへの第一歩だと思っています。

支出を見直して家計をスリム化する

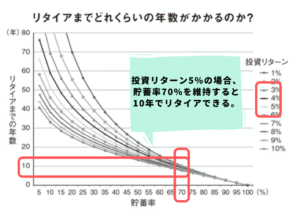

FIRE最強の早期リタイア術に、貯蓄率とリタイアまでの年数を表したグラフがあります。

出典:FIRE最強の早期リタイア術

出典:FIRE最強の早期リタイア術

この図の赤枠、投資利回り4~6%、貯蓄率70%の場合、理論上では、7~10年でリタイアが可能となります。

ちなみに、30歳でFIREをした厚切りジェイソンさんの貯蓄率は90%、三菱サラリーマンさんの貯蓄率は80%だそうです。

貯蓄率70%の場合、1年分の生活費を貯蓄するには、(1-0.7)÷0.7=0.428年間の労度所得が必要ですが、貯蓄率80%の場合、0.25年間分{(1-0.8)÷0.8=0.25}、貯蓄率90%にいたっては、0.11年間分{(1-0.9)÷0.9=0.11}の労働所得でいい計算になります。

投資リターン1%でも、3~5年働けばいい計算なので、恐ろしすぎますね。

.png)

ぱすたお家は、暮らしの幸福度を大切にしたいと思い、「食費を切り詰める」「趣味を辞めさせる」といった、辛い節約は一切していません。(※見切り品や半額のお肉はよく買いますが…笑)

旅行や好きなもの、食洗機等、便利なもの・価値のあるものにはお金を使い、高い携帯料金や保険など、必要では無いと思う支出は省くようにしています。

そのほか、ふるさと納税やポイント還元率の高いお得な制度は積極的に活用するようにしています。

毎月の収支については、各自マネーフォワードMEで管理し、お互いの収支をExcelでまとめることで、一月ずつの収支や資産状況を一目で確認できるようにしています。

・携帯料金や保険料など、毎月かかる固定費の見直し

・ふるさと納税や、楽天のお買い物マラソンなど、ポイント還元率の高いお得な制度の活用

・生活費を項目ごとに分担、マネーフォワードMEとExcelで毎月の収支を確認

インデックス投資を中心に、NISAやiDeCoなどの非課税枠も使い、積極的に運用していく

ぱすたお家は、全米や全世界株式が対象のインデックスファンドに毎月40万~60万円積立、それとは別に夫婦の一般NISA、娘のジュニアNISA、持株会、企業型DC、iDeCo等で各自資産運用をしています。

投資に関しては特に家族で決まり事は設けておらず、各自で日本個別株、米国個別株、米国ETF、高配当、優待株、etc、好きな銘柄を購入している感じです。

投資方針もあまり定まっていませんが、傾向としては私がグロース株、妻がバリュー・高配当株狙いという雰囲気がありますね。

副業収入を育て、複数の収入源を確保する

FIREを目指し始めてから、改めてFIREに関する情報や、資産形成に役立つお金の知識を勉強しました。

その学びや経験を発信する事で、何か他の方のお役に立てるのではと思い、2020年6月から、YouTubeとブログを始めました。

「FIRE関連の情報」「書籍紹介」「シミュレーション」「お金を貯める方法」など、FIREを目指されている方に役立つ情報を発信しています。

発信する事で、私自身も学びになりますし、視聴者の方に有益な情報を伝える事ができればFIREを目指す仲間が増える事にもつながるため、そういう期待も込めて発信を頑張っています。

そして、大変ありがたい事に2020年12月18日に我が家のYouTubeチャンネル ぱすたお家の早期リタイア戦略ch が、チャンネル登録者数1,000人を達成しました。

小さいチャンネルですのでまだまだ少額ですが、これにより副収入・不労所得を得る事が出来るようになりました。

視聴者の皆様、拙い私の紙芝居のような動画をいつもご視聴いただき、しかも「いいね」や「コメント」で応援いただき、ありがとうございます。

発信活動を通じて多くのFIREを目指す方々と繋がる事ができ、本当に嬉しいです。

これは収益とは比較にならない自分の財産だと思っております。

YouTubeやブログを始めてみてわかった事ですが、副業の魅力は収入だけではなく、副業を通じて得られるビジネススキル(プレゼン力、文章力、マーケティング力など)や、人との繋がりだと思いました。

副業を通じて素敵な方々とたくさん繋がれて、可能性の広がりを感じているので、今後も様々な副業や個人事業にも挑戦していきたいという気持ちが強くなりました。

FIREを目指す方は、ぜひ副業にもチャレンジしてみてください。

まとめ

以上、ぱすたお家の2030年、資産1億円FIRE(早期リタイア)の具体的な戦略について書かせていただきました。まとめると、

①支出を見直し、家計をスリム化する

②インデックス投資を中心に、NISAやiDeCoといった非課税枠を使い、積極的に運用していく

③副業収入を育て、複数の収入源を確保する

以上、3つの事を軸に、FIREに向けて、日々学んだ事を発信していきたいと思います。

少しでもFIREを目指す皆さんの参考になれば幸いです。

最後までお読みいただき、ありがとうございました。

YouTube ぱすたお家の早期リタイア戦略ch はこちら

妻ザブトンの気ままな雑記ブログはこちら

-150x150.png)