.png)

今回は「不労所得」がテーマの記事になります。

はじめに

2021年ももう終わりで、2022年の目標を考えている人も多いと思います。

恐らくこの動画をご覧になっている方の中には、「来年こそは本業の仕事以外で稼ぎたい!可能であれば不労所得でいくらか入ってくるようにしたい!」そんな邪な考えを抱いている人もいらっしゃると思います。

「不労所得」この四字熟語は全人類が憧れる魔法の言葉なので、それも仕方ないですね。

ただ、一口に不労所得を得ようと言っても、何から手をつければいいのかが分からないという悩みをお持ちの方も多いのではないでしょうか。

実際、私も投資や副業を始めるまでは仕事以外のお金の稼ぎ方や増やし方って知りませんでしたし、普通に会社員として働いていたら知り得ないので仕方ないと思います。

ただ、私自身投資や副業に取り組む中で、いくつかの不労所得の作り方は分かってきたので、今回は2022年版の不労所得を生み出す「マネーマシン」の作り方についてお話しします。

この記事を読むメリット

この記事を読めば、以下について理解できます。

- 不労所得を生み出すマネーマシンの作り方

- 不労所得を生み出すための考え方

今後ご自身で取り組む際にも応用ができるようになると思いますので、ぜひ最後までお付き合い頂けたら嬉しいです。

不労所得について

不労所得とは?

まず、「そもそも不労所得って何なの?」という話もあるかと思うので、みんな大好きWikipediaさんの定義を見てみます。

不労所得(ふろうしょとく、英: unearned income)とは、労働の直接的対価として得る賃金・報酬以外による所得を示す。一般に、何らかの権利や状態を維持管理すれば継続して得られる収入源という意味で用いられることが多い。

利子、配当、賃料収入など投資による収益を指す場合や、有価証券や不動産等の権利自体を売買しその売買差益を指す場合、あるいはその両方を含める場合もある。

固い言葉で分かりづらいかもしれませんが、自分が持っている権利や資産から定期的にチャリンチャリン入ってくるお金というイメージですね。

ですので、今回は資産収入に限らずに少し広い意味でお話しします。

不労所得の魅力

不労所得の魅力は言わずもがなという感じですが、改めて言うと次の事が挙げられると思います。

- 労働収入に加えて不労所得が入るため、収入が増える

- 不労所得>生活費の状態になれば働かずとも生活ができる

単純に収入が増えて家計にゆとりができるので、今よりも少し良い暮らしができるようになるかもしれませんし、お小遣い制のサラリーマンなら自由に使えるお金が増えて趣味や娯楽を楽しめるようになるかもしれません。

もしくは「不労所得>生活費」の状態になったら、働き方を抑えて自由な時間を増やしたり、仕事を辞めて完全に自分が好きな事だけをしたりするなど、色々な選択肢を持つ事ができる様になるかもしれません。

まさに、このチャンネルのテーマでもある「FIRE」や「セミリタイア」というライフスタイルの実現に近づくという事ですね。

こうして身軽になって色々な選択肢を選べる様になる事は、本当に魅力的だと思います。

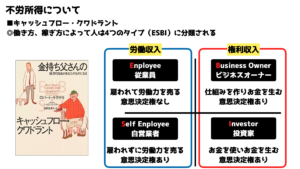

キャッシュフロー・クワドラント

この様な疑問を持たれる方もいると思いますが、実際にそういう人たちはいるんですよね。

代表的なものが「ビジネスオーナー」や「投資家」と呼ばれる人たちです。

皆さんは「キャッシュフロー・クワドラント」という言葉を聞いた事はありますでしょうか。

これは「自由な生き方」とか「不労所得」とかに興味を持った人が、なぜか真っ先に知る事になる本「金持ち父さん、貧乏父さん」でお馴染みのロバート・キヨサキさんが提唱しているお金の法則ですね。

金持ち父さん、貧乏父さんはネットワークビジネスの勧誘でよく使われる本としても有名なので、「え、大丈夫なの?」と思われるかもしれないんですが、決してそっちの勧誘じゃないのでご安心ください!

ちなみに余談ですが、転職セミナーに行くと参加者の中にネットワークビジネスをされている方々も多いのでご注意ください笑。

理由は、転職セミナーには仕事や人生に悩んでいる人が多いので、その人たちのターゲットになる人たちが集まっているからですね。私も一度勧誘された事があります。怖いですね。

キャッシュフロー・クワドラントとは?

このキャッシュフロー・クワドラントを簡単に説明すると、人間は働き方や稼ぎ方によって、次の4つのタイプに分類されるというものです。

- Employee=従業員

サラリーマンを代表に、誰かに雇われて自分の時間や労働力を切り売りしてお金を稼ぐタイプです。

収入が大幅アップする事はないですが、定期的に一定の収入が得られます。

ただ、その代わりに仕事内容、勤務地、一緒に働く人などを自分で決める事はできません。 - Self Employee=自営業者

自営業者や個人事業主のように、自分の能力を活かして雇われずに働くタイプです。

自分の時間を切り売りしてお金をお金を稼ぐ点はEの従業員と同じですが、頑張れば頑張った分だけ収入は上がりますし、仕事内容や労働環境も自分で決める事ができます。

自分が働かないとお金が生まれない労働集約型の働き方のイメージです。 - Business Owner=ビジネスオーナー

自分でお金を生む仕組みを作ったり、自分の代わりに従業員を雇って働いてもらったりする事で、自分は働かずに収入を得るタイプです。

ビジネスオーナーというと大層な印象を持ちますが、人を雇わない個人ビジネスでも、ここに含まれる場合があると思います。

具体的にはSNS運用、ブログ、YouTubeなど、自分が働かずとも既存のコンテンツから収益が発生するストック型の事業を持つ人も、ここに含まれると思います。 - Investor=投資家

自分のお金を株や債権などの金融資産への投資や事業投資に回す事で、自分は働かずに収入を得るタイプです。

お金によってお金を生み出すという事で、資本主義の頂点に位置する職業ですね。

このうち、青枠で囲っている左のE=従業員、S=自営業者は労働収入になるため、不労所得ではないですね。

不労所得にあたるのは、赤枠で囲っている右のB=ビジネスオーナー、I=投資家の権利収入の部分です。

普通に会社員として働いていたら、E=従業員の収入のみで不労所得は育たないので、不労所得を増やすためには、会社員として働きつつ権利収入を増やせる様に取り組む必要があります。

ですので、今回は右側のB=ビジネスオーナーとI=投資家の権利収入の部分を増やすための方法について説明します。

以上が前提の不労所得についてです。

ここまでが前提知識になりまして、次から具体的な不労所得を得る方法をお話しします。

①高配当株投資

概要

高配当株投資は、配当金というインカムゲインを得る事を目的に行う投資手法です。

株式投資で利益を得る方法は次の2種類があります。

- キャピタルゲイン=値上がり益

- インカムゲイン=配当金、株主優待

キャピタルゲインは、株を購入した時の価格と売却した時の差額で発生した利益の事で、一般的な株のイメージに近いと思います。

対してインカムゲインは、保有している株から支払われる配当金や株主優待などで得られる利益の事です。

企業は事業活動による利益の一部を配当金として株主に還元するため、株を持っているだけで定期的に配当金を得る事ができます。

この配当金を目的に投資をするのが、高配当株投資になります。

魅力

次に高配当株投資の魅力を3つご紹介します。

完全な不労所得であること

高配当株投資の一番の魅力はこれです。

何の手続きや作業をしなくとも、持っているだけで定期的に配当金が貰えます。

実物がある訳ではないので、管理や手入れの手間も無いですし、正真正銘の不労所得ですね。

株式投資の様なペーパーアセットへの投資は、こういった管理コストの低さや、何かあった時にも流動性が高く対処しやすい手軽さが大きな魅力だと思います。

不動産投資や太陽光発電などのハードアセットへの投資も、会社員の強みである信用力を活かして銀行から融資を受けて他人のお金で投資ができる面で良い投資手法だと思いますが、管理コストや流動性の面で言うと手軽ではないです。

ですので、何も投資に触れた事がない人は株式などのペーパーアセットへの投資から始める事をオススメします。

投資のモチベーションを維持しやすい

高配当株投資は、配当金という分かりやすい利益が発生するので、投資のモチベーションを維持しやすい投資手法と言えます。

配当金の金額は一定では無いですし、上がる事もあれば下がる事もありますが、よほど変な投資先を選ばない限りは、配当金は年々積み上がっていきます。

そうすると「配当金で家賃が払える様になった!」とか「あと何年続ければ生活費を賄えそう!」とか、明確に数字としてメリットが現れてきます。

筋トレやダイエットなど、継続が難しい全ての事がそうですが、実際に目に見えて効果が現れるとモチベーションは維持しやすいですよね。

ですので、高配当株投資は継続するのが苦手だと自覚がある人にはオススメの手法だと思います。

株価を気にしなくていい

高配当株投資は、配当金というインカムゲイン目当ての投資なので、株価の動きを気にする必要がありません。

株価は相場状況によって変動しますし、特に投資を始めたばかりの頃は値動きがめちゃくちゃ気になります。

キャピタルゲイン狙いの投資家にとっては、この株価の動きは利益に直結するので心配でしょうがないんですが、高配当株投資の場合は気にする必要はないんですね。

株価がどうこうよりも、「配当金さえちゃんと支払ってくれればOK!」というスタンスです。

キャピタルゲイン狙いの場合は、株価が下がった時は何も得られるものが無いのでツラいですが、高配当株投資の場合は配当金が入ってくるので、株価が下がったダメージを少し和らげる事ができます。

実際は、株価が変動している時は理由があるので、配当金だけは影響がないという事は少ないですが、それでも何も無いよりは気持ち的に嬉しいですね。

注意点

次に高配当株投資の魅力を3つご紹介します。

難易度が高い

意外と勘違いしている人が多いんですが、私は高配当株投資は難易度が高く、中級者以上の方向けの投資手法だと考えています。

特に高配当の個別銘柄を買ってポートフォリオを組む場合は、非常に難易度が高いです。

理由は、高配当銘柄は低成長企業が多く、ずっと高配当を出し続けられる保証が無いからですね。

企業の特徴として、高配当銘柄は伝統的な大企業や成熟した業界の企業が多く、今伸び盛りの企業は無配当か低配当の企業が多いです。

これはなぜかと言うと、今伸び盛りの企業の場合は、事業活動で得られた利益を配当金に回して株主に還元するよりも、自分たちの事業に再投資して利益を伸ばして株価を上げた方が株主還元に繋がるという考えをしているからですね。

逆に、高配当の企業の場合は、既に業界が成熟していて成長が見込めないので、事業に再投資するよりも配当金として株主に還元した方がいいという考え方をしています。

例えるなら、お正月におじいちゃんがお年玉で孫の気持ちを繋ぎ止める様な感じですね。

毎年ちゃんとお年玉をくれて、何ならお年玉を増配してくれる様なおじいちゃんを自分で選ぶ必要があります。(ちょっと悲しい例えをしてしまいました…)

個別銘柄の業績が今後どうなるかを当てる事は非常に難しいので、そういった意味でも難易度の高い投資手法だと言えると思います。

資産拡大には向いていない

高配当株投資はキャッシュフローを生み出す投資手法なので、資産拡大には向いていません。

なぜかというと、先ほども言った様に、高配当銘柄は低成長の企業が多く株価の伸びがあまり期待できないからですね。

受け取った配当金を再投資する「配当金再投資」という方法もありますが、配当金受け取り時に課税されてしまい非効率という点がネックになります。

配当金を再投資する前提なら、最初から配当金・分配金を自動で再投資する投資信託を購入しておいた方が効率的に資産を増やしていけます。

ですので、資産拡大を目的で投資をするのであれば、高配当株投資ではなく別の投資手法を取った方がいいです。

減配リスクがある

先ほど株価を気にしなくても良いと言いましたが、高配当銘柄も相場が悪化すれば株価も落ちますし、業績が悪化すれば配当を出せなくなるので減配をする危険性もあります。

そうなると、株価下落と減配のダブルパンチを喰らう事になります。

例えば、私が保有している銘柄に「RDS-B:ロイヤルダッチシェル」という銘柄があります。

こちらの銘柄は、2020年まで80年間減配をしていなかった代表的な高配当銘柄で、当時は配当利回りも6%近くある銘柄でした。

加えて、「ADR銘柄」といって通常の外国株の様に、配当金に現地課税が発生しない銘柄という事で、配当金の手残りが多い事もあり高配当株投資家に人気の銘柄でした。

ただ、コロナショックによる需要減少で国際原油価格が下がり、2020年に80年ぶりに減配し、それに伴い株価も急落して、まさにダブルパンチという感じでした。

最近は少しずつ株価も配当金も戻ってきましたが、株価も配当金もコロナ以前の半分くらいですね。これは高い勉強代でした。

この話から言いたかったのは、今は大丈夫そうに見える銘柄でも将来どうなるかは誰にも分からないという事ですね。

「今の財務状況が良いから」「業界の未来が明るいから」「経営陣が信頼できるから」など投資をする理由は色々あると思いますが、それは全て今時点の情報であって、今後ずっとそれが続く保証はないです。

ですので、私は基本的に個別株はそこまで信用しない様にしていて、長期では持たないスタンスで取り組んでいます。

そういう意味では、自動で銘柄の組み換えなどメンテナンスを行ってくれるETFは非常に優秀なので、高配当株投資を行う際も高配当ETFへの投資が良いと考えています。

具体的なやり方

次に具体的な投資方法についてご説明します。

証券会社の口座を開設して株を購入する

まずやる事としては、株を購入するために証券会社の口座を開設します。

使う証券会社は手数料の安いネット証券がオススメです。これは代表的な楽天証券、SBI証券を使っておけば問題ないです。

概要欄に楽天証券、SBI証券の公式サイトのリンクも貼っているので、そちらから口座開設できます。

口座開設ができたら、証券口座にお金を入れて高配当株や高配当ETFを購入します。

やる事は以上です。そうしたら定期的に配当金が振り込まれる様になります。

スタバでフラペチーノを頼むより簡単ですね!(○フェット太郎さん風)

おすすめは高配当ETF

先ほども言った通り、高配当株投資を行う際、特に個別株投資は難易度が高いです。ですので、高配当ETFへの投資をオススメします。

特に外国の高配当ETFをオススメしておりまして、代表的なETFにはVYM,SPYD,HDV,VIG,QYLDなどがあります。

詳しい説明は割愛しますが、どのETFにも特徴があるので、好みにあったものを選べば良いです。

| ティッカー | 名称 | 特徴 | 経費率 | 配当利回り |

| VYM | バンガード米国高配当株式ETF | 米国大型株を中心に予想配当利回りが市場平均を上回る銘柄で構成(約400社) | 0.06% | 2.80% |

| SPYD | SPDRポートフォリオS&P 500高配当株式ETF | S&P500指数の配当利回りが高い銘柄に均等配分で投資(80社) | 0.07% | 4.50% |

| HDV | iシェアーズコア米国高配当株 ETF | 配当水準が高い財務健全性の高い銘柄に投資(約75社) | 0.08% | 3.39% |

| VIG | バンガード・米国増配株式ETF | 10年以上連続で一貫して増配する方針がある米国株(約250銘柄)へ投資 | 0.06% | 1.88% |

| QYLD | グローバルX NASDAQ100・カバード・コール ETF | NASDAQ100の現物買いとオプションコール売りを併用するカバードコール型ETF | 0.60% | 12.08% |

| 1489 | 日経高配当50ETF | 日経平均構成銘柄のうち配当利回りの高い50銘柄で構成 | 0.31% | 3.78% |

| 1577 | 日本株高配当70ETF | 今期予想配当利回りが高い日本株70銘柄で構成(利益がマイナス、、予想配当がゼロの銘柄は除外) | 0.35% | 3.26% |

個人的には配当利回りこそ低いですが、VIGという連続増配銘柄で構成されているETFが好きです。

将来のキャピタルゲインとインカムゲインどちらも狙える良いETFだと思います。

日本の高配当ETFは?

日本の高配当ETFじゃダメなの?

こういう疑問を抱かれる方もいらっしゃると思います。

確かに、日本株に投資するETFも存在します。代表的なものだと1489:日経高配当50ETF,1577:日本株高配当70ETFがあります。

どちらも配当利回りは3%以上あり、50銘柄と70銘柄で銘柄分散も効いていて悪くない様に思えますが、次の理由で私はあまり好みではないです。

- セクターが景気敏感銘柄に偏っている

- 罠銘柄が多い

- 経費率が約0.3%と高い(外国のETFは約0.03%)

詳しい説明は割愛しますが、簡単に言うと「景気が悪化した際に株価下落と減配のダブルパンチを喰らいやすく、その時も高い手数料を支払い続ける必要がある」という事ですね。

経費率が0.3%以上もあるのは、数%の配当利回りの違いを追い求める高配当株投資家にとっては痛いと思います。

ですので、もし日本の高配当銘柄に投資をするのであれば、大変ですが自分で高配当株ポートフォリオを組むのが良いと思います。それならETFと違って手数料も掛からないです。

その際、通常の証券会社だと取引が100株からなど単元単位になり、まとまった金額が必要になるため、資産規模が小さい方は単元未満の1株単位で取引できる証券会社を使う事をオススメします。

1株単位で取引できる証券会社のおすすめは「SBIネオモバイル証券」か「LINE証券」ですね。

特にLINE証券は「取引手数料無料(期間限定)」や「株のタイムセール」などのキャンペーンも度々行い、お得に取引ができる事があるのでオススメです。

概要欄にLINE証券公式サイトのURLも貼っておくので、最新のキャンペーン情報はそちらからご確認ください。

また、LINE証券については、過去にこちらの動画で詳しく解説しているので、よろしければご覧ください。

口座開設をするだけで無料で株がもらえるので、口座開設だけしておくのもアリですね。

②インデックス投資

概要

インデックス投資は、個別に株を売買するのではなく、ベンチマークとする指数(インデックス)と同じ値動きを目指して運用する投資手法のことです。

代表的な指数には次の様なものがあります。

- 日経平均株価

- TOPIX

- ダウ平均

- S&P500

指数が上がれば利益が出るという非常にシンプルな投資手法ですね。

先ほど、株式投資で利益を得るためには次の2つがあると言いましたが、インデックス投資はキャピタルゲインを取りに行く投資手法になります。

- キャピタルゲイン=値上がり益

- インカムゲイン=配当金、株主優待

私は主にこのインデックス投資を行っていて、初心者から上級者まで万人におすすめできる投資手法だと思っています。

魅力

インデックス投資の魅力を3つご紹介します。

手軽に市場平均の成績が得られる

インデックス投資の魅力は、投資初心者でも手軽に市場平均程度の成績が得られる点です。

インデックス投資を始めるには、対象の株価指数への連動を目指す投資信託を購入する必要があります。

指数そのものを買う事はできないので、指数と同じ銘柄に投資をする投資信託という株の詰め合わせを購入するという事ですね。

投資信託を1つ買うだけで、指数を構成する幅広い銘柄に分散投資する事ができます。

しかも、調子の悪い銘柄を組入銘柄から外したり、逆に調子の良い銘柄を新しく組み入れたりする銘柄入替や、構成銘柄への投資割合の調整も自動で行ってくれます。

当たり前の事の様に思えるかもしれませんが、これを全て自分でやろうとしたら非常に面倒ですし、忙しい会社員だとほぼ不可能だと思うので、全自動でやってくれるのは本当にありがたいですね。

これによって、投資初心者であってもお手軽に調子の良い銘柄を中心に投資する事ができて、市場平均程度の成績を得る事ができます。

市場平均というと微妙に聞こえますが、大体年率3%〜7%程度の成績と言われていて、全然悪くない数字だと思います。

これもよく聞く話だと思いますが、投資の神様ウォーレン・バフェットお爺ちゃんも年間の運用成績は年率20%程度と言われているので、「たかが3%〜7%かよ!」と思わない方がいいと思いますね。

むしろ、何も分からない初心者でも負けない時点でとんでもなくすごい事ですよね。

学校のテストの場合、何も勉強しなかったら0点ですけど、インデックス投資ならノー勉で平均点が取れるので、これはとんでもない事ですね。

.png)

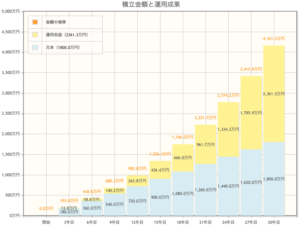

また、これもよく見るつみたてシミュレーションのグラフですが、仮に年率5%で30年間積立投資をしたら、運用結果は4,161万円(投資元本:1,800万円、運用収益:2,361万円)にもなります。

運用資産が増えていけば、それに伴い資産が増加するペースも上がります。

ですので、たかが市場平均、たかが数%のリターンと思わずに、投資し続けてみましょう!

非課税制度が使える

インデックス投資は、国が用意している非課税制度が使える点が大きなメリットです。

例えば、つみたてNISAやiDeCoですね。

つみたてNISA

つみたてNISAは、積立投資をする際に利用できる少額投資非課税制度(NISA)です。

通常、投資で得た利益(配当金・分配金や譲渡による利益)には、約20%の税金がかかりますが、この「つみたてNISA」を利用すると分配金と譲渡益を非課税で受け取ることができます。

例えば、投資額40万円に対して、2万円の利益が出た場合、通常であれば利益から4,000円程度の税金が引かれ、手元に残るお金は16,000円になります。

これが、つみたてNISAを利用すると税金が取られないので、利益2万円をそのまま受け取ることができます。

これから資産形成をする人は真っ先に使いたい制度ですね。

NISA口座は証券口座を開設する時に一緒に開設する事ができますので、忘れずに開設する様にしましょう!

iDeCo

iDeCo(個人型確定拠出年金)は、自分で老後のお金を準備するための制度です。

運用資産を受け取れるのが60歳以降という資金拘束のデメリットはありますが、以下のメリットがあります。

- 掛金が全額所得控除できる

- 運用益が非課税

- 受取時も一定額まで税制優遇がある

先ほどのつみたてNISAと合わせて、税金面で大きなメリットがあるので、併せて検討したい制度ですね。

つみたてNISAやiDeCoでは、投資対象が個別株ではなく投資信託になるので、インデックス投資との相性はバッチリの制度です。

資産運用において税金の影響は大きいので、こういった非課税制度は積極的に使っていきたいですね。

高配当株投資をメインに行っている人についても、こういう制度だけはちゃんと使う事をオススメします。

長期で見れば負けない可能性が高い

インデックス投資は、長期で見れば負けない可能性が高い投資です。

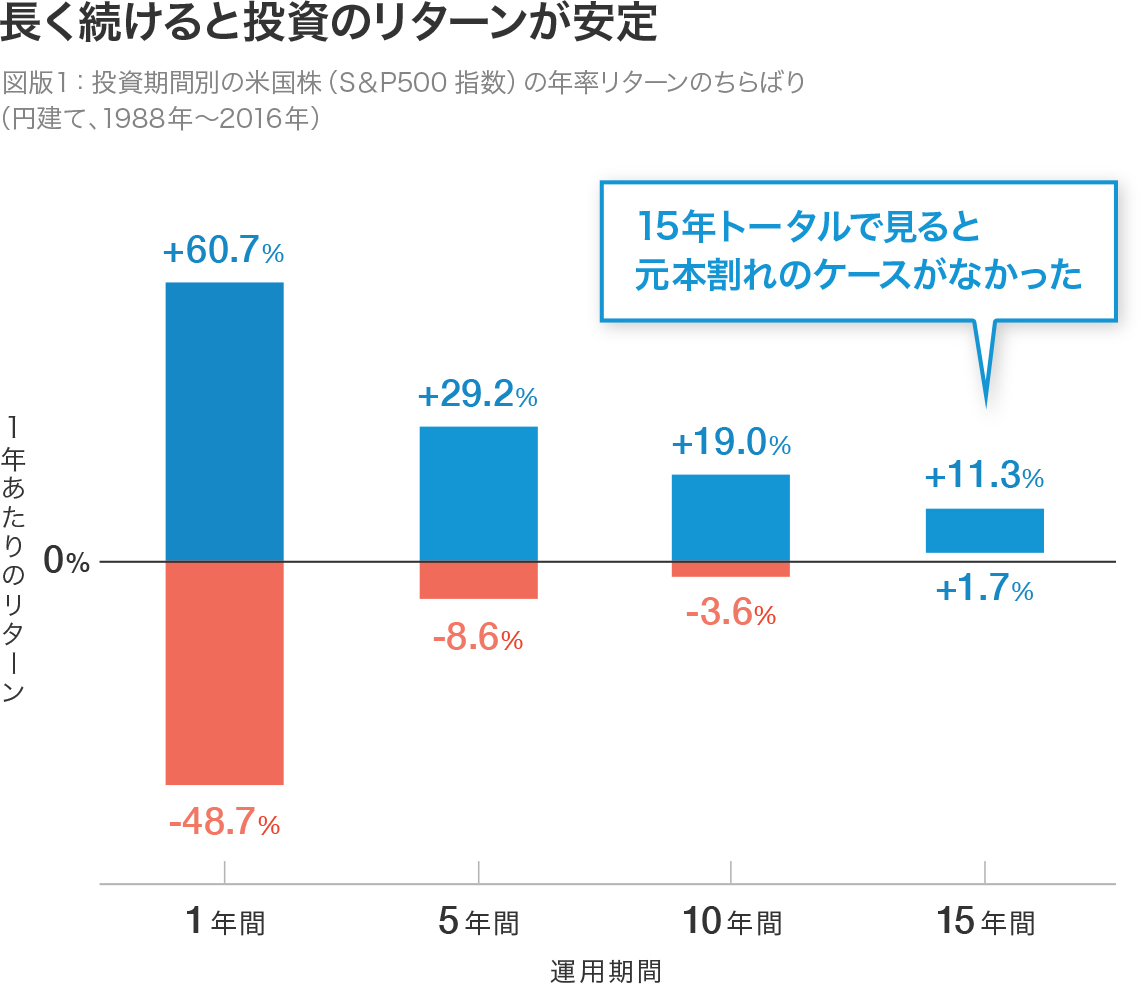

出典:Wealth Navi

これはWealth Naviによる分析で、米国のS&P500指数(配当込、円建て換算後)を対象に、1年だけ投資した場合から15年間投資し続けた場合までの「1年あたりのリターン」のちらばりを比較したものです。

1年だけ投資した場合を見ると、リターンが最も高かった年は+60.7%、最も低かった年は‐48.7%と大きな差がありました。

それに対して15年間投資し続けた場合では、最大値と最小値の差はその10分の1程度に縮まっていて、最悪のケースでもリターンは+1.7%でした。

つまり、今回分析期間とした1988年以降の場合、15年トータルで見ると元本割れのケースが無かったという事です。

ここから言えるのは、例えリターンがマイナスになる時期があっても、投資を続けるといつかはプラスになるから、やめずに継続する事が大事という事ですね。

株価が下がった時には「もう戻らないかもしれないから、ここで損切りした方がいいかも…」みたいな不安がどんな投資家にも襲ってきますし、特に初心者のうちはその気持ちが強いと思います。

そんな時に、インデックス投資は長期で見たらいつか上がるという安心感があるので、株価が落ちている時も損切りせずに投資を続けやすいです。

個人的には、この安心して投資を継続できるという点が、インデックス投資の一番のメリットかもしれないと思っています。

注意点

次にインデックス投資の注意点についてです。

成長する指数を選ばないと意味がない

ここまでの話で、「インデックス投資しか勝たん!」と感じた人も多いと思うんですが、注意点もあります。

それが、決してどの株価指数でもいいわけではなく、将来値上がりが期待できる株価指数を選ばないとダメという事です。

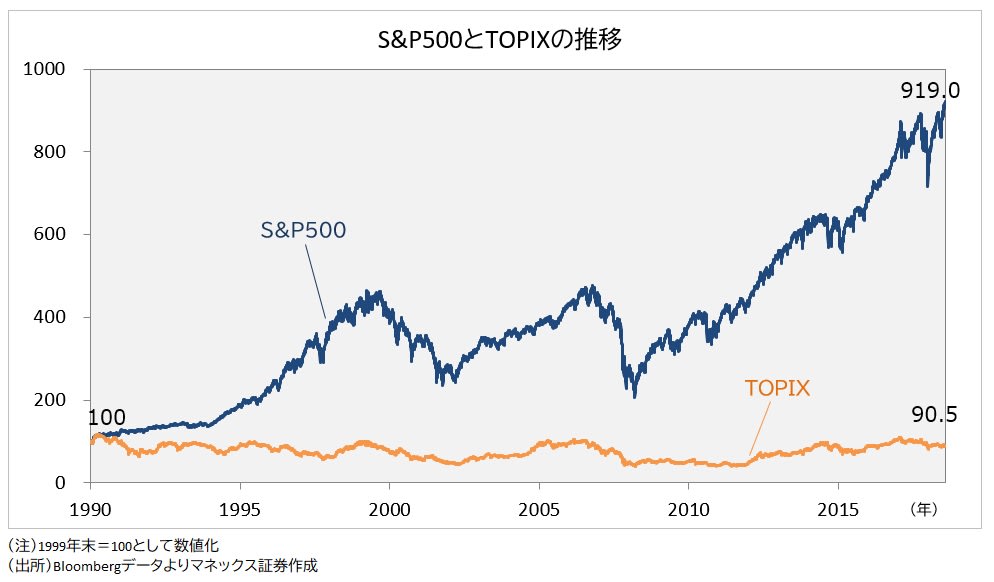

出典:MONEY PLUS

こちらはアメリカのS&P500と日本のTOPIXの1990年から2019年までの30年間の比較チャートで、1990年末を100として30年間でどうなったかを示しています。

これを見ると、S&P500が919と約9倍になっているのに対して、TOPIXは90.5と約0.9倍になっています。

悲しいですが、我らがJAPANのインデックスに投資をしていても全然増えないし、むしろマイナスだったという事ですね。

.png)

S&P500の成長が今後も強いかどうかは分かりませんが、アメリカが世界の中心で、アメリカ企業が世界をリードする状況は簡単に変わらないと思うので、今後も成長が期待できる指数である可能性は高いと思っています。

繰り返しになりますが、インデックス投資において最初の指数選びは重要なので、そこだけは間違えずに成長が期待できる強い指数を選ぶようにしましょう!

爆発力はない

超絶悲報ですが、インデックス投資には短期で爆発的に利益をもたらすパワーはありません。

インデックス投資で得られる期待リターンは年率3%〜7%程度です。市場平均の成績は取れますが、それ以上でもそれ以下でもありません。

「1年で〇倍になりました!」とか「100万円が1億円になりました!」とか爆発的に利益を出す手法ではないので、そこは注意が必要ですね。

もし爆発的に利益を出したいなら、小型株、成長株、レバレッジETF、仮想通貨あたりを触ればいいですが、そこに大金を入れる事はリスクが高過ぎて自分はできないですし、あまりオススメもできないですね。

私もそうだったので早く儲けたい気持ちはめっちゃ分かるんですが、それでハイリスクな商品に過剰に投資をする事は絶対に避けた方がいいです。

なぜかと言うと、ハイリスクな商品に投資すると、常に頭のどこかでその値動きを考えてしまう様になって、日常生活や本業に支障が出る様になる危険性があるからですね。

これは自分がそうだったのでよく分かるんですが、本当に気を付けた方がいいです。

ですので、もし爆発力のある商品に投資をする場合は、全部無くなってもいいくらいのお金にして、上がっても下がっても心がザワつかない程度に留めるといった対策も重要だと思います。

つまらない

これはインデックス投資が優秀過ぎる故の問題なんですが、本当にやる事がないのでつまらないです。

インデックス投資は、投資する指数を決めて積立設定をしたら、後は放置するだけで何もやる事がないんですね。

あるとすれば、臨時収入で余剰資金ができた時に追加購入するくらいです。

インデックス投資の場合、投資信託から発生する分配金(個別銘柄でいう配当金)もファンド内で自動で再投資するので、こちらが何か作業する事はありません。

勝手に分配金を再投資して、勝手に投資銘柄を変更して、勝手に投資割合を調整します。

これだけ自発的に色々とやってくれる人間がいたら、会社でめちゃくちゃ重宝される人材ですよね。

.png)

こんな感じで投資信託は自動であれこれやってくれて非常に優秀なんですが、やる事がないですし、高配当株の配当金の様に分かりやすいメリットがあるわけでもないので、本当につまらないし豊かになっている実感が湧きにくいです。

例えるなら、子どもが赤ちゃんのうちから自分でミルクを作って飲んで、オムツも替えて、お昼寝や寝かし付けもするみたいな感じですね。

スクスクと順調に育ってるんだけど、親としては何もせず勝手に大きくなってて子育てしている実感がないみたいなそんな感じです。

.png)

.png)

それとめちゃくちゃ厄介なのが、やる事がなくて良かれと思ってアクティブファンドや個別株といった他の商品に手を出すと、かえって成績を下げてしまう事があるという事です。

インデックス投資一本でやる事が最適解と分かっていながら、つい他の商品も触りたくなっちゃうんですよね…。

本当は愚直にインデックス投資一本でやるのが一番ですが、そうして別の商品に投資したくなる事は、人間の性で仕方ない事だと思います。

ですので、「資産の1割はそういう商品に投資してもいい」など、ルールを決めて付き合うのも良いやり方だと思います。

「コア・サテライト戦略」とも言われる投資戦略があるんですが、まさにこの考え方ですね。

我が家もこの投資手法を取っていますが、この戦略は、自分の弱い感情とも上手く付き合える良い手法だと思っています。

具体的なやり方

次に具体的なインデックス投資のやり方をご説明します。

楽天証券、楽天銀行の口座開設と楽天カードの発行

高配当株の時と同じく、こちらもまず証券会社の口座を開設します。

こちらもネット証券大手の楽天証券、SBI証券を使っておけば問題ないですが、特に楽天証券がオススメです。

また、それに伴い楽天銀行と楽天カードも一緒に作っておく事をおすすめします。

理由は以下の通りです。

- 投資信託のクレカ積立で1%のポイント還元がある(上限5万円/月)

- NISA口座が開設できる

- 楽天銀行との連携した時のマネーブリッジがお得

投資信託のクレカ積立でポイントが貰えるサービスは楽天証券以外にもやっています。

例えば、SBI証券も行っていますし、マネックス証券でも始まりますね。

ただ、個人的には「楽天ポイントの使いやすさ」や「楽天銀行など関連サービスとの連携によるメリット」これらの面から、メインで使うとしたら現状では楽天証券に分があるかなと考えています。

特に、日常のサービスを楽天サービスに統一してポイントを稼ぎやすくする「楽天経済圏」の破壊力は大きく、「楽天証券」「楽天銀行」「楽天カード」を使う事で更にポイントが稼ぎやすくなります。

ですので、まずはこの楽天3種の神器を作るところから始めてみてください。

概要欄に楽天証券、楽天銀行、楽天カード公式サイトのURLを貼っておくので、まだお持ちでない方はそちらからお申し込み頂ければと思います。

また、証券口座を開設するときはNISA口座の開設も忘れずに行う様にしてください!

楽天証券で月5万円のクレカ積立設定

続いて、楽天3種の神器(証券、銀行、クレカ)が手に入ったら、以下の設定をします。

- 楽天カードの引き落とし口座を楽天銀行に設定する

- 楽天銀行と楽天証券を紐付ける(マネーブリッジ)

- 楽天カードで投資信託のクレカ積立設定(ポイントも利用)

①をする事で、SPUと呼ばれる楽天市場での買い物のポイント倍率が上がります。

②をする事でマネーブリッジというサービスを使う事ができて、預金金利が優遇されたりATM手数料が無料になったりとありがたいメリットがあります。

これらののメリットについて、詳しくはこちらの動画をご覧ください。

③が本題で、これをする事で毎月50,000円の1%=500円分の楽天ポイントをもらいながら積立投資する事ができます。

クレカ積立50,000円の内訳は、特定口座、一般口座、一般NISA、つみたてNISAでの投資であればOKです。

組み合わせでも良いので、オススメは以下のイメージです。

- つみたてNISA:33,333円(年間40万円/12ヶ月)

- 特定口座で積立:16,667円

=合計:50,000円

クレカ積立設定をする際に楽天ポイントも使えるのですが、その際に1P以上の楽天ポイントを使うとSPU倍率がアップするので、楽天ポイントも使う様に設定する事がオススメです。

「つみたてNISAの非課税枠40万円は年始に一括で使い切る方が、運用期間が長く取れるので良い!」という方は全然そうして頂いて問題ないです。

そんなに投資余力が無く、月5万円投資に回すのが精一杯という方は、こちらの内訳を参考にして頂けたらと思います。

購入する銘柄

最後に購入する銘柄についてですが、以下の「全世界」か「全米」を対象としたインデックスに投資をしておく事が無難だと考えています。

| 名称 | 対象指数 | 信託報酬 | 年初来リターン | 備考 |

| eMAXIS Slim 米国株式(S&P500) | S&P500種指数 →米国の主要500社に投資 |

0.0968% | 38.7% | |

| SBI・V・S&P500インデックス・ファンド | S&P500種指数 →米国の主要500社に投資 |

0.0938% | 38.5% | SBI証券のみ |

| 楽天・全米株式インデックス・ファンド | CRSP USトータル・マーケット・インデックス →米国の上場企業4,000社に投資 |

0.1620% | 36.4% | |

| SBI・V・全米株式インデックス・ファンド | CRSP USトータル・マーケット・インデックス →米国の上場企業4,000社に投資 |

0.0938% | – | 設定日:2021/6/29 SBI証券のみ |

| eMAXIS Slim 全世界株式(オール・カントリー) | MSCIオール・カントリー・ワールド・インデックス →小型株を含まない約3,000銘柄に投資 |

0.1144% | 28.0% | |

| 楽天・全世界株式インデックス・ファンド | FTSEグローバル・オールキャップ・インデックス →小型株を含む約8,000銘柄に投資 |

0.2120% | 27.3% | |

| eMAXIS NASDAQ100インデックス | NASDAQ100指数(配当込み、円換算ベース) →NASDAQ上場の時価総額上位100銘柄に投資(金融銘柄を除く) |

0.2120% | 27.3% |

投資に絶対は無いので断言はできませんが、私は少なくとも自分が生きている可能性の高い今後数十年間は、世界経済の中心はアメリカだろうと考えてアメリカを中心に投資しています。

また、世界全体で見ても株式の時価総額の約6割はアメリカなので、アメリカを広く買っておけば、何が起きてもカバーできるでしょ!という考えです。

出典:eMAXIS Slim全世界株式(オール・カントリー)目論見書

そのアメリカ最強論を更に尖らせたのが「NASDAQ100指数」への投資ですね。

正確にはアメリカ以外のイケイケ企業も組み込まれていて、世界中の今をときめくハイテク企業が集まっている指数です。

比較的値動きが大きくてドキドキしちゃう指数なんですが、今後も株式市場を牽引するのはハイテク系の銘柄だと考えている人が多いので、最近めっちゃ人気ですね。

メインで全世界や全米株式などを積み立てつつ、資金に余裕がある人はNASDAQ100に投資を検討するものいいと思います。

ちなみにNASDAQ100指数に2倍のレバレッジを掛けた「レバナス」と呼ばれる商品も人気ですが、ビビリな私は値動きに耐えられそうも無いと思って買っておらず、普通のNASDAQ100指数連動の投資信託を買っています。

どれも良い商品なので、どれが正解とか間違いとかそういうものでは無いです。

自分の投資方針やリスク許容度に合ったものを選べば良いと思います。

この中だと、私は「楽天・全米株式インデックスファンド(楽天VTI)」をメインに投資しています。

全米の小型株を含めて幅広く投資ができるので、S&P500よりも幅広くカバーできるし良いかなと思ってこちらにしています。

本当は2021年6月に設定された「 SBI・V・全米株式インデックス・ファンド」の方が信託報酬が安くて良いんですが、SBI証券でしか投資ができないので楽天VTIにしていると言う感じですね。

先日読んだ厚切りジェイソンさんの本の中で、厚切りジェイソンさんもVTIに投資をされていると仰られていて、メインの投資先が同じだったのでなんか嬉しかったですね。

皆さんも、「これなら自分でも長く投資できそう!」と思う商品を選んで、投資を初めてみて下さい!

③ストック型の副業

概要

副業も種類によっては立派なマネーマシンになります。

副業にはフロー型とストック型と呼ばれる2種類があるのですが、不労所得やマネーマシン としての特性が強いのはストック型の方ですね。

フロー型とストック型の副業の違いは以下の通りです。

- フロー型:自分が働いて収益を得る。即金性は高い

例:せどり、動画編集など - ストック型:仕組みやコンテンツから収益を得る。即金性は低い

例:ブログ、YouTubeなど

魅力

ストック型の副業の魅力を3つご紹介します。

自分が動かなくても収益が生まれる

ブログでもYouTubeでもそうなんですが、自分が動いていない時もコンテンツから収益が生まれます。

これは自分が働かないと収益が発生しないフロー型の副業や、本業の会社員としての仕事とも大きく異なる部分です。

例えば、YouTubeの場合は動画が見られて広告が再生されたら広告収益が得られますし、商品紹介しているYouTuberであれば、紹介した商品が購入されたら数%の収益が発生します。

こうして動画が再生されたり申し込みが入ったりした時、その裏で投稿者は何かするかというと、何もしていません。

これはブログや他のSNSでも同じ事が言えます。

当然、次のコンテンツの準備などの作業は発生しますが、直接自分が動く必要は無く、例えるなら記事や動画が自分の分身となって働いてくれます。

最初にコンテンツを揃えるまでは大変ですが、一度仕組みを作ればそこから継続的に収益が発生するという意味で、キャッシュフロー・クワドラントで言うところの「ビジネスオーナー」に近いですね。

この自分が動かなくても収益が生まれる仕組みができるのが、ストック型の副業の大きな魅力だと思います。

収入が青天井

先ほども言った通り、ブログやYouTubeなどのストック型の副業の場合はコンテンツが自分の分身として働いてくれます。

そうすると、コンテンツを増やせば増やすほど働いてくれる分身が増えるので、収益も増えていくんですね。

例えるなら、自分の代わりに24時間働いてくれる社員を大量に抱える様なものなので、ブラック企業過ぎますけど、なんか強そうだなというのは伝わると思います。

.png)

これがフロー型の副業の場合は自分の時間の切り売りになるので、どうしても収入に上限が出てきてしまいます。

ここがフロー型とストック型の副業の大きな違いですね。

成長までに時間が掛かるので続けられる人は少ないですが、ちゃんと改善しながら継続できれば大きな成果に繋がっていきます。

元手が少なく始められる

ストック型の副業で代表的なブログもYouTubeも、元手はほぼ無しで始める事ができます。

ブログであれば無料ブログで始める事もできますし、最初から本腰入れてワードプレスで始めたとしてもサーバー代とドメイン代合わせて年間10,000円〜15,000円程度で始められます。

YouTubeの場合はサーバーもドメインも必要ないので、本当に初期費用0円で始める事ができます。

YouTubeをやるにあたって、最初からチームでやったり、動画制作にお金を掛けたりしたらコストが掛かりますが、私がやっている様なスライドを作って声を入れる程度なら、コストは全く掛からないんですよね。

ブログやYouTubeは本当に利益率が高いすごいビジネスだと思います。

ですので、「最初からお金は掛けたくないけど、時間は掛けられるよ!」という人にはおすすめですね。

注意点

次に注意点を3つ紹介します。

収益化まで時間がかかる

ストック型の副業の注意点として、成果が出るまでの時間が長い事が挙げられます。

YouTubeなら3ヶ月、ブログなら6ヶ月くらいは見ておきたいところですね。

この理由としては、コンテンツがある程度充実して、検索エンジンやYouTubeに認識されるまでの期間が必要だからですね。

ですので、どうしても一定期間はほぼ反応が無い無収入のただ働き期間があります。

これは仕組み上どうしようもない事なんですが、ブログにしろYouTubeにしろ、やってみて初めて学べるものがたくさんあるので、まず最初の3ヶ月はお試し期間と思って色々やって失敗して学ぶのが、一番近道だと思います。

例えば、「ジャンルのリサーチ」「記事や動画の企画」「記事や動画の作り方」「タイトルの決め方」「サイトのデザイン」「アイキャッチ画像やサムネイルのデザイン」など本当に色々な事を考えると思います。

やってみて上手くいかなくても、途中で軌道修正すればいいですし、もし大きく変えたくなったら新しく立ち上げ直せばいいので、無駄と思わずに色々と試してみるといいと思います!

コンテンツのメンテナンスは必要

ストック型の副業は不労所得感の強い副業ですが、放っておけばずっと収益が発生し続けるものではありません。

「過去に作った記事のリライト」や、「新しい記事や動画を投稿」していかないと、全然活動していないブログやYouTubeチャンネルだと判断されて、視聴者も離れていきますし、検索エンジンやYouTubeもおすすめしてくれなくなります。

毎日投稿など更新頻度が高い必要は無いと言われていますが、週1、隔週、月1など定期的に更新されていて、アクティブな状態である事を認識させる事が重要と言われています。

「一度作ったら完全放置でいいんだ!」とは思わずに、「どうしたらもっと多くの方の役に立てて、多くの人に見てもらえるか?」を考えて改善を重ねていく事が重要です。

実は労働収入

ここまで不労所得である事を強調しておいて申し訳ないですが、ブログもYouTubeも労働収入の側面は強く、特にYouTubeはその傾向が強いです。

先ほども言った通り、ブログもYouTubeもコンテンツが揃ってある程度成長するまでに時間がかかるので、最初はほぼタダ働きの超ブラック企業です。

少しずつアクセスが集まる様になった後も、記事のリライトや新しい記事や動画の投稿などのメンテナンスが必要です。

ブログであれば、検索エンジンで上位表示されたらしばらく放置してもアクセスは集まりますが、YouTubeの場合は新しい動画を出さないとYouTube先生が動画をユーザーに届けてくれなくなります。

例えば、こちらは私のYouTubeチャンネルの再生回数の推移ですが、新しい動画を投稿した直後は再生回数が多く、動画を投稿しないと徐々に下がっている事がわかります。

これはユーザーが新しい動画を好んで再生する傾向がある事から、YouTubeが新しい動画を優先してユーザーにおすすめする傾向があるからだと考えています。

ですので、新しい動画を投稿しないチャンネルはおすすめに上がる頻度が下がり、再生回数も露骨に下がっていくため、チャンネルの維持・成長のためには定期的に新しい動画を投稿する必要があります。

もちろん、すぐに収益が0になるわけでは無いですが、ブログにしろYouTubeにしろ完全放置していたら収益はどんどん下がりますし立て直しも難しくなります。

この様に、常に新しいコンテンツ作成が必要で一定の労働を続ける必要がある事は認識しておいた方がいいと思います。

具体的なやり方

ブログやYouTubeを新しく始める際の、具体的なやり方や大事なポイントについて解説します。

目的を決める

まず大前提として、ブログにしてもYouTubeにしても、運営する目的を定める事が重要です。

こう思われるかもしれませんが、最初の頃の自分含め、ここがごちゃごちゃになっている人は多い印象があります。

目的の例は、具体的には以下の様なものが挙げられます。

- 収益を上げたい

- 自分の知名度を上げたい

- 同じ志を持つ人と繋がりたい

この目的によって、発信する内容や発信スタイルは変わってきます。

例えば、収益を上げたいだけであれば、自分を出さずとも需要のあるジャンルに特化した専門ブログや専門チャンネルを立ち上げて発信すればいいです。

しかし、これが同時に自分の知名度を上げて発信力も高めたいと言うのであれば、自分が表に出て発信するスタイルを選ぶ必要が出てきます。

この違いは「属人性の有無」というやつで、発信をする際には必ず意識すべきものです。

この属人性の有無による違いを説明すると、例えばYouTubeであれば「ゆっくり実況」「ゆっくり解説」を行っているチャンネルは、属人性の無いチャンネルの代表例として挙げられます。

これは恐らく多くの人が見た事があると思うんですが、運営者自身は姿も声も出さずに「ゆっくり」というキャラクターに喋らせるスタイルの動画で、同じ動画制作ソフトを使っているので、基本的には誰が作っても同じ様な動画ができます。

視聴者も見慣れているので、最初から再生回数が伸びやすいメリットがある一方で、運営者自体にファンは付きづらい特徴があります。

(もちろん、この辺は運営方法によっても異なりますが、ここでは一般論としてお話しさせて頂きます。)

これに対して、属人性のあるチャンネルはどういうものかと言うと、運営者が顔や声などを出して演者として動画に出ているパターンですね。

「HIKAKIN」さんや「はじめしゃちょー」さんなど、いわゆる一般的にイメージしやすいYouTuberだと思います。

このスタイルは属人性が強いので、知名度がある方は伸びやすいですが、無名の人は伸びにくい特徴があります。

ただ、もしある程度成長して有名になってきたら、自分自身の知名度が上がって仕事がもらえたり人脈が広がったりするチャンスも増えます。

この様に、仮に収益だけを最短で追い求めるなら属人性の低いチャンネルをたくさん作ればいいですし、そうではなく有名になって自分の発信力を上げて活動の幅を広げたいのであれば、属人性の高いチャンネルを運営する必要があります。

ですので、まず発信する目的をちゃんと考える事は前提として重要になります。

発信するジャンル選び

発信するジャンル選びは、間違えるといくら頑張っても徒労に終わる危険性が高くなるので非常に重要です。

先ほどの発信する目的の部分とも重なりますが、「どのくらいの収益が欲しいのか」「どのジャンルの発信力を高めたいのか」これによっても発信するジャンルは変わってきます。

例えば、月5万円の収益が欲しいのであれば、割とニッチなジャンルで発信しても十分に稼げると思いますが、月50万や100万の収益となってくると、ボリュームのあるジャンルを選ばないといけなくなります。

最初にここの設定を間違えてしまうと、「そもそも無理」という悲しいお話になるので、注意が必要です。

「せっかくやるなら多く稼げるジャンルがいい!」と思われるかもしれませんが、ボリュームのあるジャンルは強いライバルが多いので、それだけ難易度も上がる事は認識しておかないといけません。

ポケモンで言うと、最初のポケモンしか持っていないのに四天王に挑む様なものなので、一足飛びに狙うのではなく、まずは5万円のジャンルから攻めてみるというのも手だと思います。

参考にするサイト、チャンネルを調べまくる

発信する目的やジャンルを決めたら、参考にするサイトやチャンネルをリサーチします。

理由は、そのジャンルで既に実績を出しているサイトやチャンネルには、伸ばすためのヒントがたくさん詰まっているからですね。

例えば、「どういう人をターゲットにしているか」「どういうキーワードを狙っているか」「コンテンツの構成はどうしているか」「どうマネタイズしているか」など様々なヒントがあります。

私はここをあまりやっていなかったのですが、今思えばちゃんとやっておけば良かったなぁと後悔しています。

もし理想のサイトやチャンネルがあるなら、それを参考にしつつ、プラスαで自分の特徴を入れて設計していくと伸びるサイトやチャンネルが作れると思います。

最短でトライ&エラーを繰り返す

ここまでお話しした事を丁寧にやれば、高い確率で伸びるサイトやチャンネルを作る事はできると思います。

ただ、絶対では無いですしすぐに上手くいくことは無いかもしれません。

こう思われるかもしれませんが、こればかりは仕方ない事なんですよね。

ただ、最初は上手くいかなくても、どこがいけなかったか分析して修正する事が大事で、そのトライ&エラーを最短で繰り返す事が、上手くいくための最短の方法だと思っています。

私自身、悩んで考えて改善してを繰り返す日々ですが、それが結構楽しいんですよね。

ゲームでもボスキャラが倒せない時って、レベルを上げたり装備を整えたり、色々工夫して取り組むと思いますが、それと同じ感覚ですね。

自分で考えて試して上手くいった時の達成感は何にも変えがたいので、ぜひたくさん失敗してたくさん改善して経験値を積んで楽しみながら副業に取り組んでみてください!

まとめ

お知らせ

まとめの前にお知らせです。

FIREに役立つと思った本やサービスをブログでご紹介しております。

これからFIREを目指したい方や、お金を増やしたいと考えている方の参考になるものが多いと思いますので、よろしければ参考にして頂けたら嬉しいです。

まとめ

今回は「不労所得が得られるマネーマシンの作り方」というテーマでお話ししました!

大変長い記事になってしまいましたが、最後までお付き合い頂きありがとうございました。

年末年始は諸事情で投稿ができないので、今年最後にボリューミーな記事を書かせて頂きました。

だいぶ盛り沢山の内容になってしまったので、年末年始の時間がある時に繰り返し見て頂けたら嬉しいです。

本業の給料以外に収入ができる事は、確実に自分の選択肢を増やす事につながるので、2022年はぜひ不労所得や副収入作りに取り組まれてみてはいかがでしょうか。

今回は以上になります。

この記事が何か少しでも皆さんのFIRE計画や資産形成のお役に立ったら嬉しいです。

今回もありがとうございました!

-150x150.png)